大吃一惊 楼市爆破的幕后“黑手

墙内自媒体如松分析文章:首先我们提出这样一个问题,当今时代所有物价都是以纸币来定价的,纸币的价值就是“秤砣”,而物价就是物品的重量,这里的物品包含的范畴十分的丰富,包括市场中所有商品和服务,房价就是其中之一。

举例来说,美元是美国的“秤砣”,欧元是欧元区的“秤砣”,人民币是中国的“秤砣”,日元就是日本的“秤砣”,等等,由于各国的秤砣价值是不同的,这就是两种货币之间汇率的含义,同样一件物品,比如一桶石油、一盎司黄金、一吨铜等,以美元、欧元、人民币、日元等所表示出来的价格是不同的。

上述是国与国之间的横向比较,然后我们来一个纵向比较,就会得出有趣的现象。

当今时代的人们一般很担忧央行加息,认为加息很容易导致物品价格下跌,其根据就是利率提升之后资金成本提高了。

利率提升之后资金成本真的提升了吗?一点都没有。假设借款人从银行借100元,在借款人持有这些纸币的过程中纸币是连续贬值的,如果一段时间之后借款人按照100元还给银行,银行要承担纸币的贬值损失,银行当然不干。

所以,借款人必须为银行提供纸币贬值补偿,这就是银行贷款利息中的一部分,通胀越高利率就越高,借款人需要补偿的越多,这并不意味着资金成本上升,相反资金成本却是不变的。

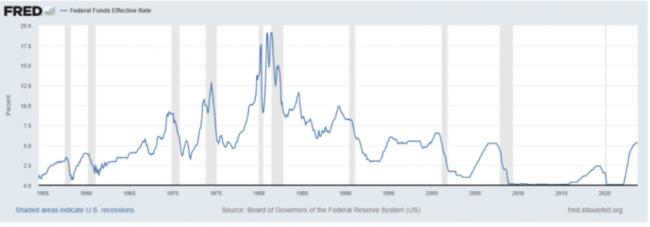

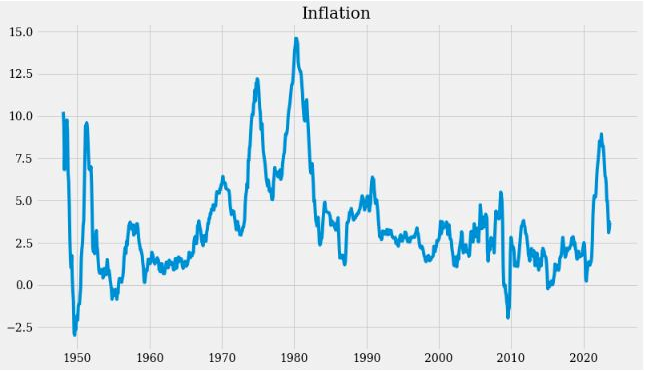

相反,利率提升意味着通胀在加速,就意味着货币贬值的速度加快了,即单位纸币的购买力出现了加速下跌。最典型的是上世纪七十年代,这是美国战后利率最高的时代,利率最高说明通胀最高,而通胀最高就说明单位货币购买力下降的速度最快。那十年中美元的购买力损失了接近70%,即十年之后残余的购买力只剩下约30%,美元购买力损失的速度是飞快的。

就因为七十年代单位美元购买力损失的速度飞快,所以就推动物品价格快速上涨,那是贵金属、大宗商品走出大牛市的时期。

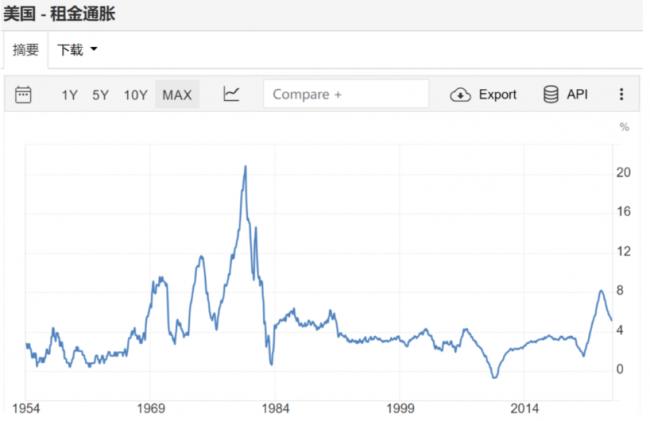

所以就看到,虽然战后利率不断走高,到七十年代达到最高,美国房地产并未形成泡沫,当然也不会出现泡沫破裂。相反,房地产价格与贵金属、大宗商品一起在七十年代走出了大牛市,共同跑赢了美国的通胀率。同时代表房租的租金通胀也能持平甚至跑赢通胀率,参考下面两张图的对比,上图为美国通胀率走势,下图为租金通胀走势,租金通胀的高点与通胀率的高点相比可以保持基本持平或更高。

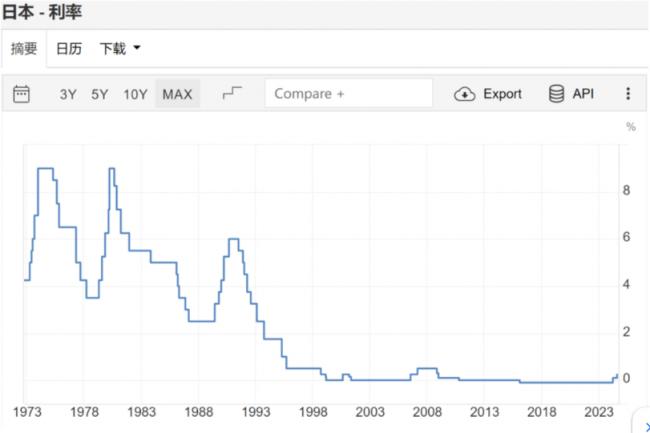

这种现象不仅体现在美国,也体现在日本。战后日本经济开始加速发展,在七十年代也曾经出现滞胀,利率持续停留在高位,这意味着日本的“秤砣”——单位日元的购买力在加速下滑,物价就持续走高,日本的房地产就没有泡沫,也不会破裂。

总结起来就是说,房价是所有物品价格中的一种,当单位货币价值加速流失的时候,包括房地产、贵金属、大宗商品在内的所有物品价格都会上升。此时,虽然利率很高,但房地产并不会出现泡沫,当然也不会出现泡沫破裂,相反,由于单位货币价值的加速下跌楼价却会走出牛市。

相反,利率走低到极端低位之后,日美都出现了泡沫破裂的现象。

从八十年代初期开始,美元利率开始走低,意味着通胀开始走低,美元购买力流失的速度变慢了。

对于美国经济来说,七十年代之后出现了上世纪末期的黄金二十年,由于经济快速发展,人们的购买力加速提升,同时利率依旧维持在相对较高的位置,这意味着单位美元购买力下降的速度还比较快,此时也不会出现楼市泡沫,也没有泡沫破裂。

但2000年互联网泡沫破裂之后出现了不同。

互联网泡沫破裂之后美国的资本投资收益率出现了暴跌,以前论述过相关内容,在此就不再赘述,这也是中国加入世贸组织的时点,中国的资本投资收益率处于高位而美国的资本投资收益率出现下跌,就推动美国产业加速向亚太地区转移。

但在黄金二十年中美国积累了大量的财富,本土资金在实体经济领域的逐利机会有限,就开始炒房地产,形成房地产的加速膨胀,泡沫形成了。

到2007-2011年,由于美国通胀率快速走低来到绝对低位,美联储的利率急剧下降至零,这意味着单位美元的购买力流失的速度来到了绝对低位,美元价值可以保持相对稳定,既然美元“秤砣”的价值保持相对稳定,此时以美元计价的房地产泡沫价格难以继续持续,出现了泡沫破裂的现象。

日本也一样。

1985年广场协议之后,日元开始加速升值,日本是以出口为主导的经济体,由于日元加速升值导致资本投资收益率加速下跌,日企开始加速外迁,在繁荣周期积累的本土资本开始炒作房地产,形成房地产泡沫。

到1992年之后,日本的通胀迅速下跌至绝对低位,利率下降到零,这意味着日元的价值稳定了下来,以日元“秤砣”计价的房地产泡沫价格就无法维持,这就是泡沫破裂的过程。

为什么欧洲没有形成泡沫破裂的过程?

源于七十年代滞胀之后欧洲并没有形成繁荣周期,也就未在繁荣结束之后形成严重的房地产泡沫,虽然多数欧洲国家都进入了老龄化,次贷危机之后欧元利率也下降到零,也并未形成泡沫破裂的过程,源于它本身就没有泡沫,这让欧洲的房地产与美日出现了不同。

总结起来就是说,在通胀和利率的上涨周期,由于单位货币的购买力加速下跌,房地产不仅不会出现泡沫破裂,反而会走出牛市;当利率和通胀开始下跌之后,经济繁荣繁荣期结束就会出现资本投资收益率的加速下滑,由于实体经济很难继续提供满意的资本投资收益,资本就开始集中攻击房地产,就很容易形成房地产泡沫,当本国通胀和利率来到绝对低位、即本币价值开始稳定之后,由于货币价值稳定了下来,泡沫状态的房地产价格就无法维持,最终出现泡沫破裂的现象。

从美国来说,战后至八十年代初期,美元通胀和利率不断上升,这是单位美元购买力加速下跌和房地产加速发展的阶段,从八十年代早期到2008年之后,通胀逐渐下降到极低的位置,利率下降到零,这是单位美元购买力流失的速度不断下降并最终渐趋稳定的过程,当美元的价值相对稳定之后,泡沫状态的房地产价格就无法维持,完成了一个完整的房地产周期。

疫情之后,美国、日本的房地产又开始形成明显的涨势,而且速度还比较快,这是十分正常的,这是进入高通胀时代最典型的反应。2024年6月美国房价同比上涨 5.4%,而追踪20个最大城市的指数6月同比上涨了 6.5%。大城市的房屋更具稀缺性,需求更有保证,大城市的价格指数跑赢整体价格指数也非常正常。考虑到美国中性利率在次贷危机之后长期维持在1%以下,目前刚刚出现跃升,现在美联储委员们认可的中性利率平均值是2.8%,中性利率越高意味着利率和通胀越高,而中性利率大幅上升意味着通胀和利率已经步入了上升之旅,即单位美元的购买力下跌的速度开始加快,此时担忧房地产出现泡沫甚至泡沫破裂就属于典型的杞人忧天,源于单位美元、单位日元购买力的加速下跌就支撑了房地产的繁荣。相反,这个时点却很可能是一个长期牛市的开启阶段。这意味着未来的每一次经济萧条所引发的房地产价格波动,这都是上车的机会。而日本与美国的情形类似,但考虑到日本的总人口开始萎缩,日本房地产的复苏可能就是结构性的。

今天的文章只是希望让我们换一个视角观察房地产的发展、繁荣到泡沫的形成和破裂的过程,观察通胀、利率、单位货币购买力的变化对房地产价格的影响,这背后反应的是一国资本投资收益率的变化轨迹。有朋友会认为,泡沫破裂之后央行才会降息,才会将利率调降至低利率,泡沫破裂是因,低利率是果,这显然是误区。央行的基准利率利率从长期趋势来说跟随的是中性利率,见上图的蓝线,次贷危机之后美国的中性利率出现了剧烈跳水、然后一直停留在1.56%以下的低水平,目前刚刚回升,现在美联储委员们认可的中性利率平均值是2.8%,已经回升至约2002年的水平。而中性利率取决于一国文化、人口变化、国际环境、本国的产业环境,等等,是一个很典型的长期利率,是一国经济活动中最具根本性的因素之一,央行的低利率显然不是泡沫破裂的“果”,主要是由中性利率所决定。

最终要回到主题,人们一直在讨论东大楼市为何经历20年的繁荣之后从2021年开始陷入低迷,与之相伴的就是毛币利率和通胀的不断走低,东大楼市未来的前景在哪?或许都在上述论述中,通胀和利率可以为未来指明方向。